|

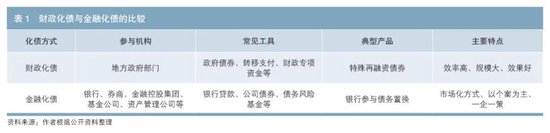

摘 要 跟着我国方位债务化解使命的走深走实,金融解债已成为建随即方债务风险驻守长效机制的病笃构成部分,灵验地支抓了方位债务风险化解。本文基于已落地的债务化解实践,真切酌量金融解债的具体模式,要点盘问现时金融解债存在的问题,并对后续抓续鼓励金融解债提倡策略建议。 关节词 金融解债 置换重组 应激流动性贷款 党中央高度疼爱方位债务问题。2023年7月,中共中央政事局会议提倡,要灵验驻守化解方位债务风险,制定实施一揽子化债决策。2023年10月,中央金融使命会议强调,要建立驻守化解方位债务风险长效机制,建立同高质料发展相稳妥的政府债务持续机制,优化中央和方位政府债务结构。2024年4月,中共中央政事局会议明确,要真切实施方位政府债务风险化解决策,确保债务高风险省份和市县既信得过压降债务又能踏实发展。 围绕切实灵验驻守化解方位债务风险,统筹作念好方位债务风险化解与踏实发展,中央密集出台了一系列策略门径,制定了包含财政化债、金融解债在内的一揽子化债决策,收效权贵。其中,金融解债行为方位债务化解的病笃妙技,已篡改落地了多种模式,灵验地丰富了方位化债用具,支抓方位债务风险驻守化解稳步鼓励。但现阶段不少模式仅落地了“世界首单”技俩,仍处于“摸着石头过河”的试点探索阶段,关联使命有待进一步优化完善。 方位债务化解的两类主要妙技 从方位债务化解依托的妙技法子或居品时势来看,可将债务化解式样分为财政化债和金融解债。财政化债是指方位政府通过财政策略用具(如政府债券、回荡支付、财政专项资金等),以财政妙技径直对方位债务进行置换、偿还。本轮开动的化债进度中,最典型的财政化债模式是通过刊行极度再融资债券置换存量方位债务。在该模式下,由方位政府刊行票面利率低、期限长的极度再融资债券,置换老本高、期限短的存量债务,从而缓释方位短期债务压力。财政化债是我国较为传统、训诲的化债式样,在实践中上风彰着:一是化债服从高,由政府部门主导推动;二是化债范围大,本轮已刊行了1.5万亿元极度再融资债券用于置换存量债务;三是化债后果好,粗略兑现对债务的径直偿还。2023年往日的债务化解基本皆所以财政化债的式样进行。 金融解债是指在金融策略的支抓下,由金融机构通过金融居品用具,与各级方位政府相助,以商场化式样参与方位债务化解。现在,在中国东说念主民银行、金融监管总局、证监会等指导下,已有银行、券商、金融控股集团、基金公司、钞票持续公司等机构通过贷款、公司债券、债务风险基金、钞票持续居品等式样积极参与方位化债。与财政化债不同的是,在本轮化债往日,金融解债仅所以“后备军”的式样,探索性地参与部分省市方位债务化解,且业务模式也较为传统、有限,以银行贷款置换存量债务为主。而在本轮化债中,在一揽子化债决策的要求下,金融解债通过模式篡改、引入新的机构、统筹增量资金参与,已成为方位化债不可或缺的“主力军”之一,灵验地推动了方位债务风险的驻守与化解,获取了较好收效。财政化债与金融解债的相比见表1。

现时金融解债的主要模式 从现在银行等金融机构与方位政府相助的债务化解技俩来看,金融解债的具体模式主要包括以下四类。 (一)银行贷款置换存量债务 银行贷款置换存量债务是现在最为训诲、使用最为往常的金融解债模式,早在2018年的政府债务化解中就已诓骗。2018年,为处治山西高速公路债务问题,山西省政府整合全省高速钞票,再行组建新主体,通过新主体与策略性银行、营业银行等金融机构强硬银团贷款契约,以遥远、低息的银行贷款置换短期、高息的存量债务,每年从简利息约30亿元,并将债务期限延长20年。 本轮金融解债中,银行贷款置换存量债务亦然被往常采用的病笃模式。从公开信息看,现在已有重庆、宁夏等多地的多个技俩落地。较之2018年的那轮化债,本轮化债发达出一些新特色:一是债务体式方面,前者主要为置换隐性债务,本轮以置换谋略性债务为主。二是债务类型方面,前者仅置换非标债务,本轮则是在公开商场刊行的标准债券、非标债务均可置换。三是波及区域方面,前者未纵容要点区域,本轮则以债务压力较重的区域为主。四是技俩采用方面,前者要求技俩逐一双应债务,不成“打包”置换,本轮化债对于现款流不及的技俩,不错由方位政府增信或提供有现款流的钞票抵质押,以银团贷款“打包”置换。 (二)存量债务缓期重组 存量债务的缓期重组是指方位政府与银行等金融机构协商,以不负约为前提,在原债务合同的基础上,就债务的期限、利率、还款计较等进行拯救。该模式在莫得产生新债务的前提下,通逾期限的延长,处治了原债务短期的偿还问题。通过镌汰利息,缓解了原债务的偿还压力,是一种径直、高效的金融解债模式。2022年,贵州遵义完成了156亿元的债务缓期重组,债务年利率下调为3.00%~4.50%,债务期限延长20年,何况前10年仅付息不还本,后10年分期还本。 该模式也存在彰着的不及:由于径直对原债务缓期、降息会影响债权东说念主的钞票质料及收益,金融机构常常衰退能源和依据。贵州遵义债务缓期重组的到手,主要收货于两项策略的零散支抓,即《国务院对于支抓贵州在新期间西部打开辟上闯新路的观念》(国发〔2022〕2号)和《财政部支抓贵州加速普及财政事理才能勇猛闯出高质料发展新路的实施决策》(财预〔2022〕114号),这两项策略均明确提倡允许妥贴要求的存量债务缓期重组,为金融机构提供了守法免责的策略依据。 (三)应激流动性贷款 应激流动性贷款是2023年7月中共中央政事局会议初次提倡制定实施一揽子化债决策后,中国东说念主民银行凭证国务院办公厅出台的《对于金融支抓融资平台债务风险化解的指导观念》(国办发〔2023〕35号,以下简称“35号文”)而篡改成就的化债模式。采用该模式须由省级政府向中央恳求,在中央批准本旨后,由中国东说念主民银行详情区域额度,由赓续的策略性银行、营业银行具体奉行。赓续银行凭证中国东说念主民银行详情的区域额度,在省级政府所在区域成就省级资金池,并由省级政府提供企业的股权、谋略性钞票及职权、改日的回荡支付收入等行为抵质押品。省内企业凭证需求向省级政府恳求资金,在处治短期济急性资金需求后,再由企业进行偿还。凭证35号文,应激流动性贷款的办法在于支吾债务压力较重区域在2025年前到期的非标融资、标准债券流动性风险,处治由期限错配带来的短期债务压力。该模式不受方位债务名额影响,属于商场化操作,2024年一季度已在广西落地首批46亿元技俩。 (四)债券商场“统借统还” 债券商场“统借统还”即在债务压力较重区域,由方位政府统筹,通过信用等第较高、基本面较好、债务压力较小的企业刊行新的公司债券,筹集资金偿还本区域内债务压力较大、融资存在阶段性贫窭的企业存量债券。该模式亦然35号文发布后篡改提倡的化债模式,债务“统借”和“统还”的企业相互之间不存在股权关系,但二者一般是团结方位政府下持续的国有企业。该模式对方位政府的资源统筹才能、金融机构谐和才能等提倡较高要求,通过政府的灵验行为向商场开释主动化债、主动珍重区域信用环境的意愿,通过债务在不同企业间的“腾挪”达到阶段性缓解债务风险的办法。现在贵州安顺、六盘水已辞别通过“统借统还”模式刊行18亿元、11.3亿元债券,是世界最初落地的两单案例。但跟着监管对方位企业发债的逐渐收紧,如若无专项策略支抓,该模式需要“统借”企业不波及隐债、不在方位融资平台名单,且从落地案例看,一般需要无存量债券才能新增发债。 (五)债务风险基金 债务风险基金一般由省级政府发起,方位金融控股集团等牵头成就,方位银行、券商、钞票持续公司等金融机构参与,办法在于通过提供短期的、过桥性质的盘活资金,缓解方位企业临时性、阶段性的债务风险,进而促进区域存量债券估值竖立,踏实区域信用环境。债务风险基金的具体体式包括债务风险化解基金、债务平准基金、债务平滑基金、债务盘活基金等。现在湖南、天津、河南、河北等地已先后成就债务风险基金,范围多在百亿元以上。举例,2021年某省成就的方位债务平滑基金,由省属投资控股集团牵头发起,连合20多家方位国有企业共同出资,基金范围为300亿元,要点支抓方位国有企业银行贷款、标准债券、非标债务等的偿还。债务风险基金的上风在于通过政府信用背书,以真金白银处治潜在的风险,同期向商场开释出支抓方位化解流动性风险的预期。但该基金主如果短期性、过桥性资金,资金老本常常较高,主要用于处治“燃眉之急”。 金融解债存在的主要问题 2024年3月,国务院召开驻守化解方位债务风险使命视频会议指出,“化债使命既是攻坚战,更是抓久战”。现在我国方位债务风险驻守化解获取阶段性收效,守住了不发生系统性风险的底线,但从已落地的金融解债技俩看,仍然存在一些现实贫窭与问题,关联体制机制有待进一步优化完善。 (一)以时期换空间,尚未兑现对大范围存量债务本金的偿还 现时金融解债的主要念念路在于以时期换空间,通过篡改金融用具对存量债务进行置换、缓期、降息,从而在短期内减速存量债务的流动性压力,或在一定程度上压降存量债务老本。但从内容上看,这种化债式样尚未兑现对大范围存量债务本金的偿还,主如果用新的低老本、遥远限债务“替代”原有债务,要点处治的是当下短期债务风险的问题。 (二)常常需要专项策略支抓,化债模式可扩充性有待提高 从上述已落地的技俩看,金融解债呈现出“个案操作多、系统性处治决策少”的特色。大批到手的化债案例依赖于特定的专项支抓策略、地域资源天资、区域内金融资源谐和才能、企业自身极度要求等,化债模式的遍及性、可复制性、可扩充性有待提高。相较于极度再融资债券这类不错统筹全面铺开的财政化债妙技,金融解债个案式的处治决策尚未形成标准化、经由化的处理模式,也影响了化债范围与服从。 (三)影响金融机构钞票质料,金融机构参与积极性有限 一方面,债务化解进度中,岂论是采用缓期、降息也曾其他式样,行为债权东说念主的金融机构,其关联利益均会受到不同程度的影响,进而带来谋略标的下滑、分支机构窥探、承办东说念主员问责等压力。另一方面,新参与的金融机构或会濒临典质物难以达到里面风控标准等问题,可能会影响金融机构主动参与的积极性。 策略建议 一是加强轨制贪图,作念好对债务自己的化解。现时方位债务化解的要点在于缓解流动性风险,幸免出现债务负约。但跟着阶段性标的的完成,策略应作念好连络与安排,进一步酌量怎样化解债务自己,并逐渐缩减存量债务范围。举例,加强关联金融支抓,进一步镌汰企业融资老本,普及企业盈利水平,进而增强企业偿债才能;加速金融推动方位国企分类阅兵,相称所以债券融资等支抓方位国企产业化转型。 二是普及金融解债的商场化水平,减少外部影响。较之其他模式,金融解债更多应按照商场化式样推动,但现在已出现非商场化身分影响银行等金融机构参与化债的征象。因此,建议一方面加强金融机构对技俩的自主采用,减少各式体式的外部影响。另一方面,应指导金融机构凭证自身的风控标准进行技俩审核,以此详情债务延长的期限、降息的幅度。此外,还应当加强对债务重组信用结构的商场化贪图,确珍贵组后的钞票质料。 三是增强各模式的可复制性,拓展金融解债的深度与广度。建议逐渐将35号文中波及的化债模式从债务压力较重区域向世界各省市延迟,从主要支抓缓解2025年前的债务风险到按需约束延长策略期限。同期,要酌量将存量债务缓期重组等化债模式,从需要专项策略援救,到按照商场化原则向有实践需求的区域拓展。优化债券商场“统借统还”持续机制,探索拯救“统借”企业一般无存量债券等要求。 四是酌量专项策略门径,饱读舞方位中小金融机构积极参与化债。城市营业银行、农村营业银行等方位中小金融机构因深耕当地,对区域的经济发展、风险防控等更为了解,应当成为方位债务化解的主力。但受限于融资老本较高,够不上方位政府对化债的老本要求,方位中小金融机构参与债务置换、对存量债务降息的情况有限。可通过制定专项策略、方位政府进行贴息、监管部门支抓刊行遥远低老本化债专项金融债券等式样,处治方位中小金融机构融资老本较高问题,积极支抓方位中小金融机构参与化债。 五是作念好风险壅塞,幸免化债过程中产生的“次生风险”。金融解债的内容在于采用金融妙技缓释、回荡债务风险,在此过程中要依托金融机构自身的风险约束体系,开展对风险的识别与驻守。实践中,要依据省情、市情、企情,一企一策,凭证方位政府、企业的实践情况制定有针对性的化债决策,根绝采用“一刀切”等妙技形成风险驻守化解中的“次生风险”。 参考文件 [1]边鹏,钱军,顾研.债务缓期、期限结构与企业篡改[J].产业经济驳斥,2024(1). [2]李纯元.营业银行助力方位化债:策略配景、风险点与支吾策略[J]. 中国商场,2024(14). [3]王晓明.方位政府债务化解的国表里实践[J].中国金融,2023(21). [4]袁海霞,汪苑晖,王晨.对于营业银行参与政府性债务重组的念念考与建议[J].清华金融驳斥,2023(10). [5]宗承渊,高娟.化解方位政府债务的模式分析及案例纪念[J].债券,2023(8).DOI: 10.3969/j.issn.2095-3585.2023.08.006. ◇ 本文原载《债券》2024年8月刊 ◇ 作家:天府信用增进股份有限公司总司理助理、首席分析师 蔡宁 天府信用增进股份有限公司业务发展部专员 郑涵胭 ◇ 裁剪:王琼 廖雯雯  海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

背负裁剪:赵念念远 |